DCF-Methode: Was ist das discounted-cashflow-verfahren?

Sie wollen Ihr Unternehmen verkaufen oder suchen einen Investor? Mit der DCF-Methode berechnen Sie die zukünftige Ertragskraft Ihres Unternehmens sehr genau.

Was bedeutet DCF-Methode?

Die DCF-Methode („Discounted Cashflow“) ist ein Verfahren, mit dem Firmeninhaber oder Geschäftsführer den Wert ihres Unternehmens ermitteln können. Dieses Verfahren ist ein international angewandtes Verfahren, hat sich inzwischen auch in Deutschland durchgesetzt und wird von Wirtschaftsprüfern (IDW S1) und Insolvenzverwaltern als Standard genutzt. Mit dem DCF-Verfahren ermitteln Sie auf Basis des zukünftigen Erfolgs, wie viel Ihr Unternehmen heute wert ist. Das bedeutet, der Unternehmenswert beruht auf Annahmen, die für die Zukunft getroffen werden. Um eine möglichst genaue Einschätzung zu erhalten, brauchen Sie daher eine möglichst exakte und plausible Planung. Der aktuelle oder historische Zustand des Unternehmens interessiert bei der Discounted Cashflow-Berechnung nicht.

DCF-Methode – plausible Annahmen treffen ist wichtig

Die Annahmen sind subjektiv. Sie als Unternehmer schätzen, wie sich Ihre Firma entwickeln wird und mit welchen Zahlungsflüssen Sie rechnen können. Der DCF geht davon aus, dass Ihre Firma ewig existiert. Damit Sie kein Wolkenkuckucksheim planen, sollten Sie die Annahmen für die Entwicklung Ihres Unternehmens möglichst realistisch treffen. Je plausibler Sie bewerten, desto glaubwürdiger und transparenter sind Ihre Zahlen für einen möglichen Käufer oder Investor, und desto eher bekommen Sie den Preis, den Sie sich für Ihr Unternehmen wünschen.

Die Cashflows leitet der Bewertende aus der GuV (Gewinn- und Verlustrechnung) bzw. der Bilanz ab.

Warum wird abgezinst?

Lassen Sie uns zunächst klären, was Abzinsung, auch Diskontierung genannt, bedeutet. Ein Euro ist heute mehr wert als in 10 Jahren. Die Gründe können Ausfallrisiken, Inflation oder höhere Renditen bei alternativen Anlagen sein. Um heute eine möglichst realistische Unternehmensbewertung zu erhalten, gilt es, die geplanten zukünftigen Geldflüsse entsprechend anzupassen. Daher werden die künftigen Geldflüsse mit den Kapitalkosten „abgezinst“.

Beispiel: Die angenommenen Kapitalkosten betragen 10%. 100€, die man in einem Jahr erhält, wären damit zum heutigen Zeitpunkt gleichzusetzen mit 100 € / 1,1 = 90,90 €, die man heute erhält.

Was ist der Kapitalwert?

Das ist der Wert, der nach der Diskontierung des Cashflows stehenbleibt. Er wird auch Barwert oder Present Value genannt. Er kann positiv oder negativ sein und für die komplette Firma oder auch nur Teile daraus oder für einzelne Investitionen gebildet werden.

Warum werden die Schulden berücksichtigt?

Bei der Unternehmensbewertung unterscheiden wir zwischen dem Unternehmensgesamtwert und dem Unternehmenswert für den Eigentümer. Der Unternehmensgesamtwert berücksichtigt Eigen- und Fremdkapital, also Schulden. Er entspricht dem Wert des Unternehmens für alle Kapitalgeber. Um den Unternehmenswert zu erhalten, zieht man die Verbindlichkeiten vom Unternehmensgesamtwert ab. Man erhält damit den Wert des Unternehmens für den Eigentümer, sprich den Eigenkapitalgeber.

Ein profitables aber hoch verschuldetes Unternehmen kann damit einen hohen Unternehmensgesamtwert aufweisen, obwohl der Wert für den tatsächlichen Eigentümer niedrig ist. Schließlich sind die Schulden aus dem künftigen Cashflow zurückzuzahlen.

Was bedeutet Financial Modeling für die DCF-Methode?

Im Rahmen des Financial Modeling trifft der Bewertende Annahmen über die Entwicklung der betreffenden Firma. Diese Annahmen finden sich in der GuV, der Bilanz und das Cashflow Statement beispielsweise für den Bewertungszeitraum. Geplant werden beispielsweise Umsätze, Investitionen, Lohn- und Gehaltskosten, Rückzahlungen für Kredite, Kosten für Gebäude etc. Es fließen die Zahlen in das Modell ein, die für die Entwicklung des Unternehmens eine wichtige Rolle spielen.

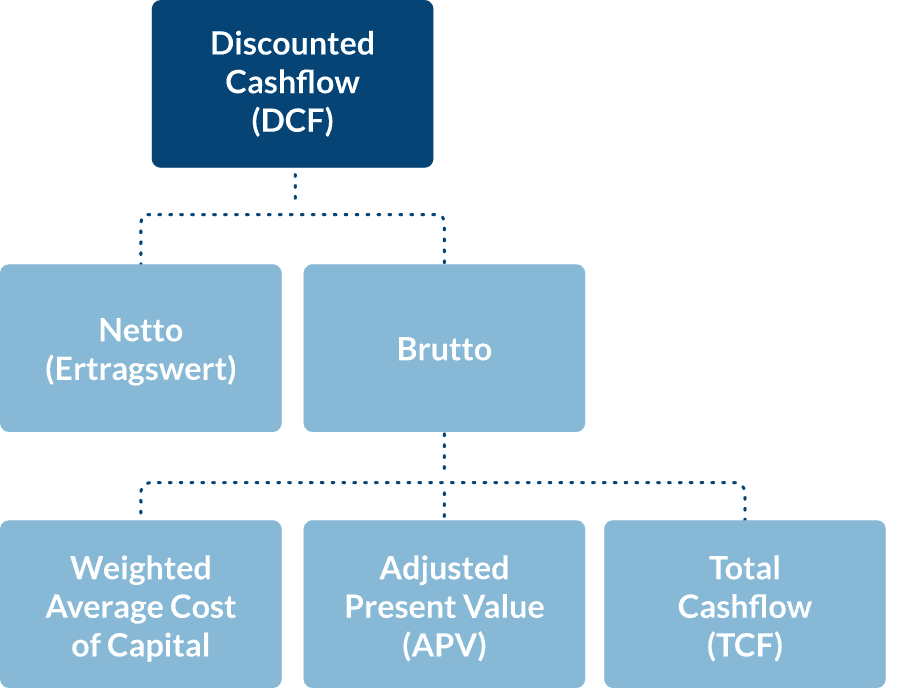

Welche Varianten der DCF-Methode gibt es?

Die Discounted Cashflow-Methode unterteilt sich in zwei Verfahren: die Netto- und die Bruttomethode. Beide erklären wir im Folgenden:

Das Nettoverfahren (Equitymethode) entspricht dem deutschen Ertragswertverfahren, das in der M&A‑Praxis jedoch kaum angewendet wird. Es leitet den Wert des Eigenkapitals auf direktem Wege ab. Dem Nettoverfahren liegt der Cashflow to Equity (CFE) zugrunde. Im Gegensatz zum Cashflow der anderen Verfahren sind hier die Fremdkapitalzinsen herausgerechnet. Der Zinssatz, zu dem der Wert diskontiert wird, entspricht den Eigenkapitalkosten, also vereinfacht gesagt der Rendite, die für ähnliche Anlagen erwartet wird.

Die Brutto-Methode (Entitymethode) berücksichtigt im ersten Schritt sowohl den Wert von Eigen- als auch Fremdkapital. Der Wert des Eigenkapitals allein wird im zweiten Schritt ermittelt. Denn das ist der Preis, den der Käufer für das Unternehmen auf den Tisch legt. Bei der Brutto-Methode unterscheidet man zwischen drei Verfahren, die sich lediglich in der Berücksichtigung der Steuervorteile der Fremdfinanzierung unterscheiden:

- WACC .Die Kapitalkosten entsprechen den gewichteten Eigen- und Fremdkapitalkosten und berücksichtigen die Steuervorteile aus der Fremdkapitalfinanzierung. Die Beschreibung der WACC-Methode sowie Rechenbeispiele lesen Sie hier.

- Adjusted Present Value. Hier werden der Wert eines (gedanklich) unverschuldeten Unternehmens und der Steuervorteil durch die tatsächliche Verschuldung separat berechnet. Da man von einer Finanzierung allein mit Eigenkapital ausgeht, wird der Cashflow mit den unverschuldeten Eigenkapitalkosten diskontiert. Diese Bewertung ist jedoch zu gering, denn sie berücksichtigt nicht die Steuervorteile, die durch den Einsatz von Fremdkapital geltend gemacht werden können (Tax Shield). Diese Steuerersparnis wird separat berechnet und zum Eigenkapital dazugerechnet.

- Total Cashflow (TCF). Diese Methode ähnelt dem WACC-Ansatz. Die Berücksichtigung der Steuervorteile des Fremdkapitals (tax shield) erfolgt hier allerdings im Cashflow.

Vorteile der DCF-Methode

Die DCF-Methode berücksichtigt die individuelle Einschätzung des Unternehmers ebenso wie die Risikoeinschätzung der Kapitalmärkte. Je realistischer der Inhaber sein Unternehmen sieht, desto genauer kann er beziffern, wie viel sein Unternehmen heute wert ist.

Für Unternehmen mit Alleinstellungsmerkmalen ergibt sich ein realistischeres Wert-Bild, wenn ihre Erfolgserwartungen in die Bewertung mit einfließen.

Da die Methode auch international anerkannt ist, kommt sie auch bei internationalen Transaktionen zum Tragen.

Nachteile der DCF-Methode

Wie schon erwähnt, schätzt der Bewertende die Entwicklung des Unternehmens subjektiv ein. Für den Käufer oder Investor kann sich darin ein Risiko verbergen, das er versuchen wird einzupreisen. Um einem Käufer möglichst große Sicherheit zu bieten, sind transparente und plausible Annahmen wichtig.

Das Erstellen der Planung setzt die DCF-Verfahren nicht nur dem Risiko der Subjektivität aus, sondern macht sie damit wohl auch zur aufwendigsten Art der Unternehmensbewertung.

Die Annahmen beruhen auf irrealen Bedingungen wie dem vollkommenen Kapitalmarkt. Dieser existiert in Wirklichkeit nicht. Daher kann der tatsächliche zukünftige Wert von den heutigen Annahmen abweichen.

Welche Bewertungsmethode ist am besten?

Das lässt sich pauschal nicht beantworten. Für die Bewertung spielen viele Faktoren eine Rolle: Branche, Profitabilität, Stärken, Schwächen, Marktposition, etc. Um auf die richtige Methode zu setzen, ist der Laie gut beraten, sich einen Experten an die Seite zu holen, oder mit dem CNX Unternehmensrechner zu arbeiten. Denn dieser kombiniert die Vorteile mehrerer Methoden und verlangt nicht nur Zahlen. Anhand einer Reihe von Fragen, deren Antworten in die Bewertung einfließen, bekommt der Interessent wertvolle Hinweise, wo Diamanten oder faule Eier verborgen sein könnten, die sich dann auf den Unternehmenswert auswirken. Vorteil für den Bewertenden: Er bekommt eine Bandbreite, in der sich der Wert seines Unternehmens bewegt. Und das schnell und unverbindlich. Mit CNX brauchen Sie 20 Minuten, um die Fragen zu beantworten. In nur kurzer Zeit liegt Ihnen das Bewertungsergebnis in einem aussagekräftigen PDF-Dokument vor.