Unternehmensverkauf:

erreichen Sie das optimale Ergebnis

Für viele Unternehmer ist der Firmenverkauf oftmals der Abschluss einer unternehmerischen Phase und der Start zu einem neuen Lebensabschnitt. Damit der Unternehmensverkauf erfolgreich gelingt, sind eine optimale Vorbereitung und ein exzellenter Verkaufsprozess wichtige Treiber. Das zeigt unsere Erfahrung aus zahlreichen Transaktionen mit Technologieunternehmen.

CNX Transaction Partners

- bereitet Sie und Ihr Unternehmen optimal auf den Unternehmensverkauf vor;

- unterstützt bei der Käufersuche und Ansprache von Kaufinteressenten;

- steuert den gesamten Verkaufsprozess für Sie;

- maximiert Ihren Verkaufserfolg in Einklang mit Ihren persönlichen Zielen.

Übersicht: Alles zum Unternehmensverkauf

Gründe für einen Unternehmensverkauf

Ein erfolgreicher Exit, die Übergabe an einen Nachfolger oder ganz einfach ein gutes Angebot – es gibt viele mögliche Motive, über den Verkauf seiner Firma nachzudenken. Wenn Inhaber von Technologie- und Innovationsunternehmen diesen Schritt gehen, bedeutet das oft, dass der Verkauf des Unternehmens der Startschuss für den nächsten unternehmerischen Schritt ist. Das kann die nächste Wachstumsphase gemeinsam mit dem neuen Eigentümer sein oder aber die Grundlage für ein komplett neues Projekt.

Oft werden auch nur Teile des Unternehmens verkauft, indem ein neuer Partner mit an Bord kommt, um weiteres Wachstum zu ermöglichen.

Was immer häufiger vorkommt: Der Eigentümer wird von einem möglichen Käufer angesprochen und möchte darauf zügig reagieren. Daher ist es wichtig, besonders gut vorbereitet zu sein, um auch in einer solchen Situation das optimale Ergebnis beim Unternehmensverkauf zu erreichen.

Zeit ist Geld beim Firmenverkauf

Doch die notwendige Zeit sollte man sich für einen erfolgreichen Prozess nehmen. In der Regel muss der Firmeninhaber bei einem Verkaufsprozess mit sechs bis neun Monaten rechnen bis der Kaufvertrag unterschrieben ist – manchmal auch länger. Bei Technologietransaktionen dreht sich das Rad oft bedeutend schneller. Das liegt in der Natur des Business, denn das Technologie- und Marktumfeld können sich in einem Jahr schon wieder stark geändert haben. CNX Transaction Partners setzt den Firmenverkauf entsprechend schnell und effizient um, damit der Verkäufer das bestmögliche Ergebnis erzielt und sich auf seine neuen Ziele konzentrieren kann.

Wie schwierig ist der Unternehmensverkauf?

Der Verkauf eines Unternehmens ist ein komplexer Prozess, denn es geht dabei um sämtliche Facetten eines Unternehmens: Technologie, Strategie, Finanzen, rechtliche und steuerliche Themen, und vieles mehr. Die wenigsten Verkäufer haben Erfahrung darin, da sie vielleicht nur ein- oder zweimal im Leben ein Unternehmen verkaufen. Was mindestens genauso stark ins Gewicht fällt: die emotionalen Aspekte. Emotionen können ein schlechter Ratgeber sein, wenn es um den Kaufpreis oder die unterschiedlichen Sichtweisen und Interessen von Käufer und Verkäufer geht. Daher ist es sinnvoll, einen erfahrenen Experten an Ihrer Seite zu haben.

Warum CNX Transaction Partners der richtige Partner beim Unternehmensverkauf ist

CNX Transaction Partners hilft Ihnen, das volle Potential Ihres Unternehmens zu entfalten, weil wir wissen, was sich verkauft und wie es sich verkauft. Wir bringen die für die erfolgreiche Umsetzung wichtigen Voraussetzungen mit:

- Technologiefokus. Wir sind in Ihrem Markt zuhause.

- Käuferbrille. Wir blicken wie ein Käufer auf Ihr Unternehmen.

- Netzwerk. Sie profitieren von unserem belastbaren Netzwerk an relevanten strategischen und Finanzinvestoren, -käufern und Family Offices.

- Vorbereitung. Wir bereiten Ihr Unternehmen optimal auf den Verkauf vor, so dass Sie den bestmöglichen Preis erzielen.

- Erfahrung. Unsere Praxiserfahrung aus zahlreichen M&A-, Strategie-, Digitalisierungs- und Organisationsprojekten

- Erfolgsabhängige Vergütung. Wir glauben an unseren gemeinsamen Erfolg und arbeiten daher mit einem Modell, das sich daran orientiert.

- Leidenschaft. Wir setzen uns für Ihr Ziel mindestens genauso ein wie Sie selbst.

- International. Wir betreuen Transaktionen weltweit.

Wann Sie mit einem M&A-Berater sprechen sollten

Kunden kommen zu CNX Transaction Partners in den unterschiedlichsten Situationen:

- Sie wollen ihr Unternehmen jetzt verkaufen.

- Sie möchten ihre Exit-Strategie vorbereiten.

- Sie wollen ausloten, welche strategischen Optionen bestehen (Verkauf, Investor als Partner, Management beteiligen, die Firma selbst weiterführen).

- Ein Kaufinteressent hat Sie aktiv angesprochen.

- Sie wollen wissen, was ihre Firma wert ist.

- Sie haben ein konkretes Angebot für die Firmenübernahme erhalten.

- Sie rechnen damit, dass der Unternehmensverkauf in den nächsten Jahren anstehen könnte.

- Sie möchten ihr Unternehmen optimal auf einen Verkaufsprozess vorbereiten.

- Sie suchen einen geeigneten Investor, um die nächste Wachstumsphase zu begleiten.

- Sie möchten einen Investor oder Gesellschafter ablösen.

Hier geht es darum, die richtigen Weichen für Ihre Zukunft und die Ihres Unternehmens zu stellen. Jede Situation ist anders und jeder Gesellschafter hat eigene Vorstellungen und Ziele. Um die richtige Entscheidung zu treffen, ist es sinnvoll, frühzeitig mit einem Experten zu sprechen, der zudem noch wichtige Impulse für die eigene Entscheidung geben kann.

Warum Sie Ihr Unternehmen nie ohne professionellen M&A-Berater verkaufen sollten

In Ihre Firma haben Sie in der Regel viel Zeit und Kraft investiert, die emotionale Bindung daran ist daher entsprechend hoch. Doch Emotionen sind bei Entscheidungen rund um den Verkauf in den allermeisten Fällen ein schlechter Ratgeber. Wie schnell ist ein Deal geplatzt, wenn zu viel Temperament ins Spiel kommt oder es Missverständnisse in der Kommunikation gibt. Oft wird ein erheblich schlechterer Preis erzielt als nötig, nur weil die Firma nicht gut vorbereitet war oder es an Verhandlungserfahrung und -geschick mangelt.

Käufer sind in den letzten Jahren immer stärker aufgestellt und agieren zunehmend professioneller. Nicht nur Finanzinvestoren oder große Konzerne werden von Anfang an bei einem Unternehmenskauf professionell beraten und engagieren M&A-Berater, Wirtschaftsprüfer und Anwälte. Es ist daher sehr ratsam, einen professionellen M&A-Berater an seiner Seite zu haben, der auf Augenhöhe mit der „Gegenseite“ sprechen und verhandeln kann

8 Gründe, warum Sie mit einem Corporate-Finance-Berater zusammenarbeiten sollten

- Viele Unternehmer verkaufen nur ein- oder zweimal im Leben ein Unternehmen. Zu wenig, um relevante Erfahrung zu sammeln.

- Der Corporate-Finance-Berater weiß genau, wer gerade welches Unternehmen sucht. Daher kann er Sie mit dem richtigen Partner zusammenbringen. Bei mehreren Interessenten wählt er gemeinsam mit Ihnen den richtigen Käufer aus.

- Er kann den Wert Ihres Unternehmens gut einschätzen.

- Er weiß, wie ein erfolgreicher M&A-Prozess auszusehen hat. Hier geht es um ein sehr komplexes Vorhaben mit vielen involvierten Parteien (Steuerberater, Wirtschaftsprüfer, Due-Diligence-Berater, Anwälte, Käufer, Banken, etc.)

- Der M&A-Berater nimmt dem Verkäufer das Prozess-Handling ab, so dass sich dieser auf sein Tagesgeschäft konzentrieren kann. Denn wenn das operative Geschäft oder das Wachstum während des Verkaufsprozesses leidet, leidet auch der Verkaufspreis.

- Er hat den erforderlichen emotionalen Abstand und kann auf Augenhöhe mit der Käuferseite verhandeln.

- Er kennt sowohl die Käufer- als auch die Verkäuferseite einer Transaktion und kann daher das beste Ergebnis erzielen.

- Er kann unangenehme Themen in der Verhandlung ansprechen, ohne dass Käufer und/oder Verkäufer ihr Gesicht verlieren.

Wann ist der richtige Zeitpunkt für den Unternehmensverkauf?

Nach unserer Erfahrung entscheiden die folgenden Komponenten im Wesentlichen über den passenden Zeitpunkt:

- Persönliche Motivation. Der Verkäufer möchte seine persönlichen Ziele verwirklichen, ein neues Business starten oder möchte noch einmal etwas ganz anderes machen. Auch Krankheit oder Alter können Gründe sein, einen Nachfolger zu suchen.

- Allgemeine Marktsituation: Sind die politischen und wirtschaftlichen Rahmenbedingungen günstig, ist es leichter, einen optimalen Preis zu erzielen, als in Krisenzeiten. Die aktuell niedrigen Zinsen und Strafzinsen für Vermögen begünstigen Akquisitionen, da Käufer und Investoren ihr Geld gut anlegen möchten.

- Wirtschaftliche Situation des Unternehmens. Ist ein Unternehmen in finanziellen Schwierigkeiten oder möchte den nächsten Wachstumsschritt gehen, kann ein Firmenverkauf Sinn machen.

- Käufermotivation. Es lohnt sich, auch die Sichtweise von möglichen Käufern zu berücksichtigen, und zu überlegen, wann ein Kauf aus Käufersicht günstig ist.

In jedem Fall sollten Sie den Verkaufsprozess so rechtzeitig anstoßen, dass Ihnen Zeit für eine gründliche Vorbereitung bleibt. Damit ist die Chance am größten, ein optimales Verkaufsergebnis zu erzielen.

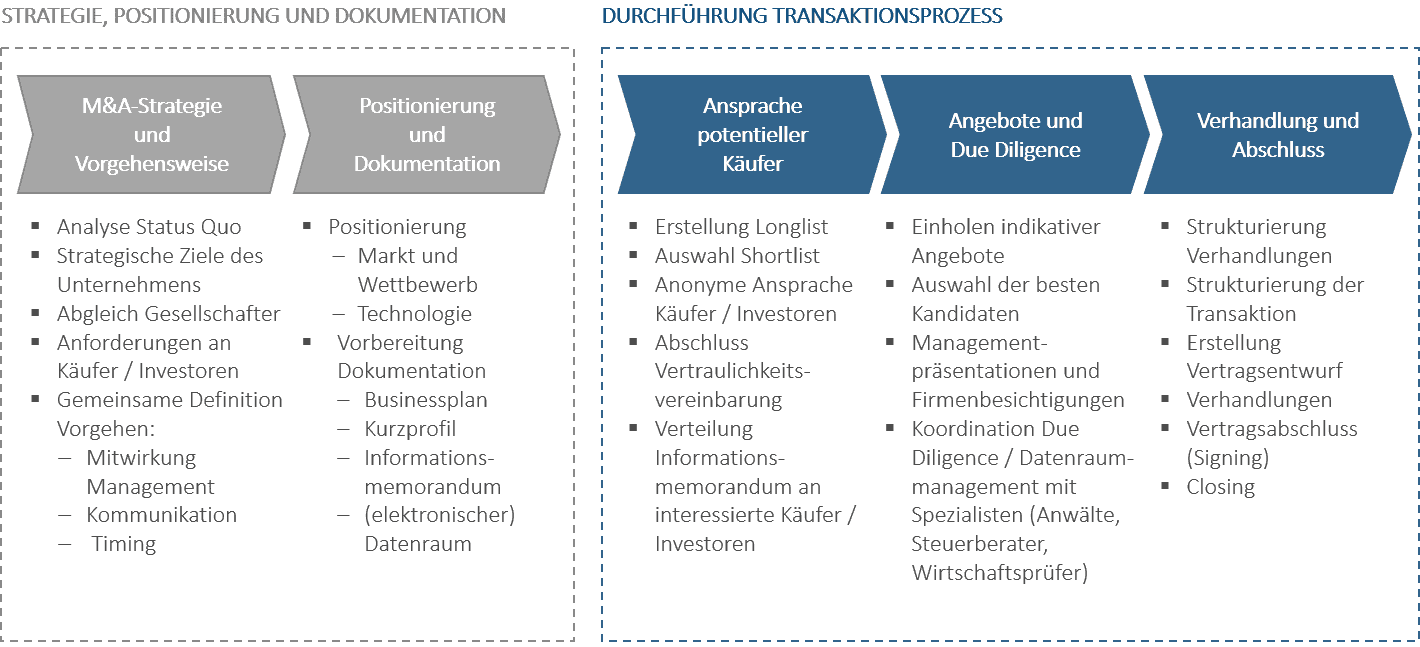

Wie ist der Ablauf beim Unternehmensverkauf mit CNX Transaction Partners?

Im Detail kommt das immer auf die gemeinsam mit dem Gesellschafter festgelegten Vorgehensweise an. CNX Transaction Partners strukturiert den Verkaufsprozess stets so, wie er zu Ihrem Unternehmen und Ihrer Situation passt. Liegt schon ein konkretes Angebot vor oder gilt es, Interessenten erst zu identifizieren? Wollen Sie an Private-Equity-Investoren oder strategische Käufer verkaufen? In der DACH-Region oder weltweit? Wünschen Sie einen strukturierten Verkaufsprozess oder sollen nur ein oder zwei Käufer angesprochen werden?

I. Strategie, Positionierung und Dokumentation

1. M&A/Exit/Verkaufsstrategie und Vorgehensweise

Zuallererst besprechen wir mit Ihnen als Gesellschafter Ihre persönlichen Ziele und legen gemeinsam die Vorgehensweise fest.

- Wie ist das Unternehmen strategisch aufgestellt und wo soll es in drei oder fünf Jahren stehen?

- Wie ist das Geschäftsmodell und wie funktioniert die zugrunde liegende Technologie?

- Wollen Sie die gesamte Firma verkaufen oder nur einen Teil?

- Möchten Sie nach dem Verkauf an Bord bleiben oder streben Sie einen klaren Cut an?

- Welchen Verkaufspreis möchten Sie erzielen und sind Ihre Vorstellungen realistisch? Kommt für Sie eine Kaufpreiszahlung in Raten oder in Abhängigkeit der künftigen Entwicklung der Firma in Betracht?

- Welchen Zeithorizont für den Verkauf sehen Sie? Bleibt Zeit für eine umfassende Transaktionsvorbereitung?

- Welche Stakeholder müssen mit ins Boot? Familie, Mitarbeiter, Manager, die in der Firma bleiben sollen?

- Haben Sie bereits Gespräche mit Interessenten geführt oder Angebote erhalten?

- Wie weit ist die Transaktion schon vorbereitet?

- Hat das Unternehmen mehrere Gesellschafter ist zu klären, ob alle mit dem Verkauf einverstanden sind. Gibt es Einzelinteressen, die zu berücksichtigen sind? Ziehen alle mit?

- Dann werden die Anforderungen an einen Investor oder Käufer festgelegt. Was soll er mitbringen, außer Geld? Welche Werte sind wichtig? Soll er eher lokal oder international aufgestellt sein? Kommen Finanz- und Private Equity-Investoren in Frage oder strategische Käufer? Was könnten passende Käufergruppen sein?

CNX Transaction Partners berät Sie bei all diesen Punkten umfassend und mit klarer Linie. Schließlich geht es uns darum, gemeinsam mit Ihnen das beste Verkaufsergebnis zu erzielen. Und das muss nicht immer nur der höchste Verkaufspreis sein.

Die Vorgehensweise, die am besten zu Ihnen und Ihrem Unternehmen passt, fassen wir in einem Gesamtplan zusammen, der einen Zeit- und Kommunikationsplan einbindet. Dabei legen wir gemeinsam fest, wer noch an dem Prozess beteiligt werden soll, beispielsweise wichtige Mitarbeiter, Steuerberater, Wirtschaftsprüfer etc. Diese beziehen wir unmittelbar in den Prozess mit ein.

2. Positionierung und Dokumentation

Neben der Vorbereitungsphase ist die Positionierung Ihres Unternehmens ein zweiter relevanter Hebel, um einen optimales Verkaufsergebnis zu erzielen. Je klarer Ihre Firma positioniert ist, desto besser können die Käufer den Unternehmenswert einschätzen. Darüber hinaus trägt eine klare Positionierung dazu bei, dass nur die richtigen und voraussichtlich auch passenden Käufer angesprochen werden. Heben Sie nicht nur die Vorteile Ihres Geschäftsmodells und die Alleinstellungsmerkmale Ihrer Firma deutlich heraus, sondern auch, wie Unternehmen und Technologie im Marktumfeld dar stehen. Die Positionierung bildet somit die Grundlage für eine sogenannte Equity-Story und für den Business Plan des Unternehmens.

Im Laufe des Verkaufsprozesses sind unterschiedliche Dokumente erforderlich, die es einem Kaufinteressenten ermöglichen, das Unternehmen in all seinen relevanten Aspekten zu beurteilen. Am Anfang des Prozesses geht es darum festzustellen, ob der Interessent auch tatsächlich Interesse hat. Im weiteren Verlauf gilt es, Chancen und Risiken, die mit einem Kauf verbunden sind, aus Sicht eines Käufers detailliert bewerten zu können.

Die Dokumentation ist dabei die Visitenkarte Ihres Unternehmens. Sie bringt Transparenz für mögliche Käufer und ist die Basis für eine erste Bewertung. Ist sie durchgängig stimmig und professionell aufbereitet, geht ein Käufer automatisch davon aus, dass Ihr Unternehmen gut aufgestellt ist und Sie Ihre Zahlen im Griff haben.

Wesentliche Unterlagen, die wir gemeinsam mit Ihnen erstellen sind:

- Businessplan, der die geschäftliche Entwicklung des Unternehmens in den nächsten Jahren detailliert und nachvollziehbar darstellt.

Ein Käufer bezahlt im Wesentlichen dafür, wie sich das Unternehmen in Zukunft voraussichtlich entwickeln wird. Je klarer der Businessplan ist, umso höher ist auch der Kaufpreis, der ein Käufer bereit ist zu zahlen.

Ein guter Businessplan (sog. integrierte Planung) beinhaltet die Entwicklung der Gewinn- und Verlustrechnung, der einzelnen Bilanzpositionen sowie des Cashflows. Diese Zahlen sind so miteinander verknüpft, dass sich Änderungen an einer Stelle auf alle verbundenen Größen auswirken. Häufig sind auch unterschiedliche Szenarien abgebildet. - Informationsmemorandum. Beschreibt sämtliche Aspekte des Unternehmens, die ein Interessent braucht, um sich ein Bild davon zu machen und eine erste Bewertung zu treffen. Hier fließen die Strategie und Positionierung des Unternehmens ein, eine detaillierte Beschreibung der Produkte und Dienstleistungen mit ihrem jeweiligen Alleinstellungsmerkmal. Außerdem gehören die historischen Finanzen, der Businessplan und viele weitere Zahlen, Daten und Fakten dazu, beispielsweise in Bezug zu Organisation, Mitarbeitern oder Wettbewerb.

Es ist wichtig, dass das, was im Informationsmemorandum beschrieben wird, auch mit den Zahlen innerhalb des Unternehmens zusammenpasst und auch später bei einer Prüfung (Due Diligence) standhält. - Kurzprofil (Teaser). Dies ist eine kurze Beschreibung der wesentlichen Aspekte des zu verkaufenden Unternehmens. Meist ist es noch anonym, sodass Interessenten nicht gleich wissen, welches Unternehmen verkauft werden soll. Sie können jedoch aufgrund der Beschreibung des Unternehmens schnell prüfen, ob ein Kauf für sie prinzipiell in Frage kommt.

Wir empfehlen, das Kurzprofil grundsätzlich erst am Schluss der Aufbereitungsphase zu erstellen. Es ist somit im Wesentlichen eine anonyme Kurzfassung oder Zusammenfassung des Informationsmemorandums. Schließlich muss gewährleistet sein, dass alle Daten und Informationen während des gesamten Verkaufsprozesses konsistent sind. Nachträgliche Änderungen und Unstimmigkeiten kosten Vertrauen beim Interessenten. - Datenraum. Hier werden sämtliche für den Verkauf relevanten Daten und Unterlagen zur Verfügung gestellt. Das können Verträge, Finanzunterlagen, Unterlagen zur Strategie, zum Vertrieb, zu Kunden, Produkten und Dienstleistungen, zur Technologie und Organisation, zu Personal und noch viel mehr sein. Tausende Dokumente sind keine Seltenheit.

Zwar wird der gesamte Datenraum nur wenigen Interessenten am Ende des Prozesses zur Verfügung gestellt. Trotzdem ist es empfehlenswert, den Datenraum frühzeitig vorzubereiten. Dadurch lässt sich möglicher Zeitdruck beim Zusammenstellen der Dokumente vermeiden. Darüber hinaus ist es mindestens genauso wichtig, dass die Unterlagen im Datenraum konsistent mit dem Informationsmemorandum und dem Teaser sind. Auch hier ist der M&A-Berater gefragt: Seine Aufgabe ist es, darauf zu achten, dass die Unterlagen im Datenraum und die Fakten im Informationsmemorandum übereinstimmen.

Der Datenraum ist eine wichtige Grundlage für die Due Diligence Prüfung. Seit Jahren werden die Unterlagen in einem elektronischen Datenraum zur Verfügung gestellt, zu dem ausgewählte Interessenten und ihre Berater Zugang haben.

Der Aufbau eines Datenraums kann unter Umständen viel Zeit in Anspruch nehmen. Sorgfalt ist hier jedoch unabdingbar: Alle wesentlichen Unterlagen, die für die Unternehmensbewertung relevant sind, müssen vorhanden sein. Der Käufer wird auch diesbezüglich Garantien einfordern. Hier ist zu völliger Transparenz zu raten. Auch unangenehme Themen werden am besten proaktiv adressiert.

CNX Transaction Partners berät Sie bei all diesen Punkten umfassend und mit klarer Linie. Schließlich geht es uns darum, gemeinsam mit Ihnen das beste Verkaufsergebnis zu erzielen. Und das muss nicht immer nur der höchste Verkaufspreis sein.

Die Vorgehensweise, die am besten zu Ihnen und Ihrem Unternehmen passt, fassen wir in einem Gesamtplan zusammen, der einen Zeit- und Kommunikationsplan einbindet. Dabei legen wir gemeinsam fest, wer noch an dem Prozess beteiligt werden soll, beispielsweise wichtige Mitarbeiter, Steuerberater, Wirtschaftsprüfer etc. Diese beziehen wir unmittelbar in den Prozess mit ein.

II Durchführung Transaktionsprozess

Diskretion und Vertraulichkeit beim Unternehmensverkauf ist Pflicht

Wenn ein Unternehmen verkauft wird, steht für alle Beteiligten viel auf dem Spiel: die Reputation der Firma, das Vertrauen der Kunden und Mitarbeiter, zu schützendes Technologie-Know-how und vieles mehr.

CNX Transaction Partners stellt daher Diskretion durch zahlreiche Maßnahmen sicher:

- Geheimhaltungsvereinbarung mit allen Beteiligten

- Klare Dokumentation, wer welche Informationen erhalten hat

- Moderne, professionelle und sichere Tools auf dem neuesten Stand der Technik

- Transparente und mit dem Kunden abgestimmte Kommunikation mit allen relevanten Beteiligten im Unternehmen

1. Ansprache potenzieller Käufer bzw. Investoren

- Wenn alle Unterlagen vorbereitet sind, kann der eigentliche Transaktionsprozess starten.

Unsere Empfehlung: den Transaktionsprozess klar strukturieren – durch Meilensteine für die Abgabe von Angeboten, die Due Diligence und die Verhandlung. Mit einer guten Prozessführung behalten Sie als Verkäufer die Kontrolle über den Verkaufsprozess. - Zuerst wird eine Longlist mit möglichen Käufern erstellt. Je nach Exit-Strategie und Vorgehensweise sind das einige wenige oder auch einige Dutzend. Diese setzen sich oft aus dem Netzwerk des Corporate Finance Beraters, aus spezifischer Recherche und aus Kontakten des Unternehmens bzw. Unternehmers zusammen.

Unser Hinweis: Setzen Sie lieber auf Klasse statt Masse.

Denn dann können Sie gezielt vorgehen. Auch mögliche Käufer schätzen es sehr, wenn nur wenige Mitbewerber mit im Rennen sind, da sie sich dann höhere Chancen ausrechnen können. Denn der Prozess ist auch für sie mit erheblichem Auswand und Kosten verbunden, die sie möglichst nicht umsonst ausgeben möchten. Käufer sind in der Regel bereit sich mehr Mühe zu geben, wenn sie wissen, dass sie auch eine realistische Chance haben, den Unternehmenskauf auch erfolgreich abzuschließen. - Aus der Longlist erstellen wir gemeinsam mit dem Mandanten eine Shortlist. Wir besprechen jeden möglichen Käufer, um herauszufinden, ob er zu den Zielen des Verkäufers passt.

- Die dann vom Unternehmer freigegebenen Interessenten werden vom M&A-Berater nun angesprochen. Zuerst erhalten Interessenten das anonyme Kurzprofil, sodass sie sich einen ersten Eindruck vom zum Verkauf stehenden Unternehmen machen können.

- Wenn ein möglicher Käufer Interesse signalisiert, muss er eine für Unternehmensverkäufe geeignete Geheimhaltungsvereinbarung (NDA, Non Disclosure Agreement) unterzeichnen. Dieses soll nicht nur die Vertraulichkeit sicherstellen, sondern auch zum Beispiel ein Abwerbeverbot für leitende Mitarbeiter und in einer Wettbewerbssituation auch eine Regelung zum Umgang mit Kunden beinhalten.

- Erst nach Unterzeichnung des NDA erhält der Interessent das bereits vorbereitete Informationsmemorandum.

2. Angebote und Due Diligence

- In der Regel sind jetzt die Interessenten am Zug, ein erstes Angebot für die Firma abzugeben. Dies erfolgt in Form eines indikativen Angebots (indicative offer) bzw. unverbindliches Angebot (non-binding offer) oder LOI (Letter of Intent). Die Begrifflichkeiten werden häufig synonym gebraucht.

Der Corporate Finance Berater muss sicherstellen, dass die Angebote so strukturiert sind, dass diese untereinander vergleichbar sind und dass neben dem Kaufpreis auch weitere, wichtige Informationen enthalten sind. Dazu zählen neben den Finanzen auch, welche Annahmen der Interessent bei der Bewertung getroffen hat, wie er die Weiterentwicklung des Unternehmens einschätzt und was er als Käufer dazu beitragen kann, welche Rolle er für den Unternehmer sieht, wie der Kaufpreis strukturiert ist, wie er diesen bezahlen möchte und noch einiges mehr.

Der M&A Berater wertet die Angebote aus und vergleicht sie. Gemeinsam mit dem Verkäufer entscheidet er darauf, welche Interessenten den Prozess fortsetzen dürfen. Das müssen nicht unbedingt die mit dem höchsten indikativen Angebot sein. Hier können auch andere, eher qualitative Kriterien eine Rolle spielen.

Diese ausgewählten Interessenten werden in der Regel zu einer Managementpräsentation eingeladen. Sie bekommen die Gelegenheit, Gesellschafter und Management persönlich kennenzulernen und sich vor Ort einen Eindruck vom Unternehmen zu verschaffen. Das Management des Verkäufers präsentiert das Unternehmen und die Interessenten können ihre Fragen stellen. Dies ist auch eine gute Gelegenheit für den Unternehmer, die einzelnen Interessenten kennenzulernen und zu vergleichen.

Je nach Prozessstruktur werden die Interessenten gebeten, ihre Angebote zu bestätigen bzw. an die neu gewonnenen Erkenntnisse anzupassen. Manchmal wird das Feld der Interessenten nach der Managementpräsentation weiter reduziert, bevor die Due Diligence startet. Beides kann, wenn das sinnvoll ist, auch parallel erfolgen. - In der Due Diligence Prüfung haben die noch verbliebenen potenziellen Käufer die Möglichkeit, das Unternehmen auf Herz und Nieren zu prüfen. Sie bekommen Zugang zum elektronischen Datenraum mit den relevanten Unterlagen zum Unternehmen. Über diesen können sie auch Fragen stellen (Q&A). Diese Fragen bieten für Sie als Verkäufer Potentiale, Ihre Organisation zu optimieren und somit einen höheren Kaufpreis zu erzielen. Oft finden in Phase weitere Termine mit Gesellschafter und Management statt, umoffene Punkte zu klären.

Die Due Diligence Phase fordert viel Koordinationsaufwand und -geschick vom M&A-Berater. Jeder Interessent bringt häufig eine Vielzahl von Beratern und Spezialisten mit, die alle wiederum ihre Fragen stellen.

Es kommt darauf an, Fragen schnell und konsistent zu beantworten. Auch hier wird ein Käufer von einem guten und professionellen Prozess auf ein gut geführtes Unternehmen schließen.

3. Verhandlung und Abschluss

- Das Ende der Due Diligence Phase leitet schon in die eigentliche Verhandlung über. Häufig erhalten die Interessenten bereits den Entwurf eines Kaufvertrages und werden dann gebeten, diesen an ihre Vorstellungen anzupassen (einen mark-up zu erstellen). Der Entwurf wird dann ihrem verbindlichen Angebot (binding offer) beigefügt, sodass der verkaufende Unternehmer einen sehr präzisen Eindruck davon erhält, was der potentielle Käufer unter welchen Bedingungen anbietet. So werden Themen, die sich aus Sicht des Käufers aus der Due Diligence ergeben haben, hier schon adressiert und der Käufer gibt, an welche Käufergarantien er gerne im Vertrag aufnehmen möchte.

- Der Begriff „verbindlich“ oder „binding“ mag hier etwas irreführend sein. Nur ein notariell beurkundeter Kaufvertrag ist rechtlich bindend. Trotzdem hat dieses Angebot einen verbindlichen Charakter. Die Parteien haben sich während des Prozesses besser kennengelernt, Zahlen sind bekannt, Daten liegen vor. Daher darf der Verkäufer von einem ernst gemeinten Angebot ausgehen. Hält der mögliche Käufer es nicht ein, schadet er seiner Reputation massiv.

- Nach der Abgabe der verbindlichen Angebote werden ein oder nur wenige Interessenten ausgesucht, mit denen die Transaktion zu Ende verhandelt wird.

- Der Kaufvertrag (auch SPA, Share Purchase Agreement oder beim Asset Deal Asset Purchase Agreement) und alle dazugehörende Nebenverträge und Anhänge werden mit den Anwälten beider Seiten ausgehandelt und finalisiert.

- Jetzt ist es fast geschafft: die Parteien gehen zum Notar, um den Kaufvertrag zu beurkunden (Signing).

- Manchmal dauert es noch etwas, bis die Transaktion tatsächlich abgeschlossen wird (Closing). Es sind dann bestimmte Bedingungen vereinbart (Closing Conditions), die erfüllt sein müssen, bevor es zum Closing kommt. Das kann mit der Finanzierung zusammenhängen, mit der Kaufpreiszahlung, oder bestimmte Verträge müssen noch angepasst werden. Gerade bei größeren Transaktionen müssen die Kartellbehörden der Transaktion zwischen Signing und Closing häufig noch zustimmen.

In a Nutshell – Exit nur mit professioneller Beratung

Wenn Sie beim Unternehmensverkauf das optimale Ergebnis erreichen möchten, sind Sie gut beraten, einen Corporate Finance Berater mit an Bord zu holen. Er unterstützt Sie dabei, realistische Ziele zu formulieren, den komplexen Prozess gut vorzubereiten und durchzuführen und findet für Sie die passenden Käufer. Schließlich sorgt er dafür, dass der Verkaufsprozess diskret und professionell durchgeführt wird. Sie selbst können sich währenddessen auf Ihr Tagesgeschäft konzentrieren. Für einen erfolgreichen Verkauf muss dieses nämlich reibungslos weiterlaufen.

Ihr Nutzen

Nach unserer Zusammenarbeit…

- sind Sie und Ihr Unternehmen optimal auf den Verkauf vorbereitet

- sind Potentiale konkretisiert, mögliche Risiken bekannt und bestmöglich behoben

- ist Ihr Unternehmen präzise für den Verkauf positioniert

- haben Sie durch einen strukturierten und wettbewerbsorientierten Verkaufsprozess den optimalen Käufer gefunden

- ist Ihr Unternehmen in guten Händen